Pensioencommunicatie in beweging: Terugblik online inspiratiesessies

Onderzoek wijst uit dat er op het gebied van pensioenbewustzijn nog een wereld te winnen is. Effectieve communicatie blijft een speerpunt en is ook in het nieuwe pensioenakkoord een belangrijk onderwerp. Samen met de Pensioenfederatie, het Verbond van Verzekeraars en Wijzer in Geldzaken organiseerde Netspar daarom vijf online inspiratiesessies waarin de wetenschap én praktijk van pensioenbewustzijn, communicatie, keuzebegeleiding en activeren van deelnemers centraal stonden.

Zo’n 200 mensen namen deel aan deze vijf (parallel) sessies. Omdat de sessies voor een beperkt publiek waren en je er bovendien maar twee kon kiezen, zetten we graag de belangrijkste ‘take-aways’ per sessie op een rijtje. Ook kun je de slides downloaden of linkjes naar achterliggend onderzoek en kennisvideo’s bekijken.

- Individuele pensioenbeslissingen in onzekere tijden

Pensioendeelnemers- én uitvoerders worden steeds vaker geconfronteerd met onzekerheid rondom het pensioen. Wat hebben pensioendeelnemers nodig om goede pensioenkeuzes te maken? En hoe kunnen ze daarbij het beste ondersteund worden? In deze deelsessie namen Bas Donkers (Erasmus Universiteit Rotterdam) en Koen Vaassen (Achmea Pensioenservices) ons mee in de theorie en de praktijk van beslissingsondersteuning bij pensioenkeuzes. Om goede keuzes te kunnen maken moet je weten wát je straks wil bereiken én wat je nodig hebt om dat te bereiken. Een combinatie dus van preferenties – het domein van de deelnemer – en financiële kennis – het domein van experts.

Effect van keuzes

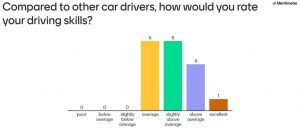

In de economie is daar een prachtige formule voor: de levenscyclus. Voor gewone mensen natuurlijk veel te ingewikkeld, zo wees ook de poll tijdens de sessie uit. Een iets ‘betere’ score kwam er op de vraag hoeveel pensioen je straks nodig denkt te hebben en hoe zeker je daarvan was. Hoe nu dit levenscyclus model op een handzame manier in praktijk brengen, om deelnemers te ondersteunen in hun keuzes? Conclusie: ondersteuning werkt vooral als het inzicht biedt in de afweging tussen risico en rendement. En dan niet door deelnemers proberen uit te leggen wat er onder de motorkap gebeurt, maar door het effect van keuzes te laten zien, de uitkomsten dus.

| Serieus Vanuit deze gedachte heeft Achmea Pensioenservices de Beleggingsbalans ontwikkeld. Met als belangrijke ontwikkeltips: kijk of de deelnemer het begrijpt, houd het kort en maak het in de vormgeving niet ál te leuk, want pensioen is serieus. Zijn Bas en Koen nu klaar? Zeker niet, want de volgende onderzoeken staan al op de rol: Goal activation en Option value: welke doelen wil ik bereiken en wat is de waarde van flexibiliteit? Interessante thema’s voor een volgend webinar! |

Bekijk hier de slides van deze presentatie

Bekijk de video over de Achmea Beleggingsbalans:

2. Uitstelgedrag en pensioen; activeren van deelnemers is geen doel op zich

Dat pensioen enorm belangrijk is, is algemeen bekend. Maar veel mensen zijn passief als het op pensioen aankomt. Waarom verdiepen mensen zich niet in hun pensioen? Moeten we er harder aan trekken om iedereen te activeren? En hoe kun je dat doen? Marijke van Putten (Leiden University) en Job Krijnen (AFM) vinden dat je niet alle inactieve pensioendeelnemers over één kam kunt scheren. Er zijn immers ook mensen die zich wél verdiepen in hun pensioen en bewust geen actie ondernemen…

- Handelingsperspectief bieden is van belang, maar het activeren van deelnemers is geen doel op zich. Het is een middel om te komen tot een goed pensioen.

- Het is belangrijk om de beweegredenen van mensen te kennen om wel of niet actieve keuzes te maken. Uit onderzoek blijkt dat veel mensen geen keuze voor een andere zorgverzekeraar maken, op basis van aannames die vaak niet kloppen. Zij verwachten bijvoorbeeld een halve dag bezig te zijn met het uitzoeken van informatie, terwijl dat in werkelijkheid nog geen uur is. Op dit soort kennis kan je inspelen en zo bepaald gedrag sturen.

- Daarbij is van belang te weten dat keuzes ook dan niet automatisch goed gaan. Zeker bij weinig kennis of onzekerheid over het onderwerp, zijn mensen geneigd te kiezen voor de standaardoptie, ook als die niet past bij hun persoonlijke situatie.

- Idealiter begeleid je dus zowel de actieve als de passieve kiezers op de beste manier, waarbij het een het ander niet uitsluit. De passieven zet je liefst op een ‘roltrap’; zo kom je vooruit met nauwelijks inspanning. En wie wel in beweging wil komen, die pakt natuurlijk de trap.

Download hier de slides van deze sessie

Meer weten over het onderzoek over pensioenpassiviteit? Bekijk de video van de Netspar themaconferentie ‘Van inertie tot keuzebegeleiding’ door Marijke van Putten, Job Krijnen en anderen.

3. Communiceren over te bereiken pensioen? De deelnemer wil eenvoud!

Onbekend maakt onbemind, blijkt uit onderzoek van bureau MWM2 voor de Pensioenfederatie. Door gebrekkige kennis, denken veel Nederlanders bijvoorbeeld ten onrechte dat ze minder pensioen krijgen dan ze hebben ingelegd. Hoe kun je dit tij keren? Marjolein Eigenfeld en Michiel van Rossum (MWM2) haalden uit onderzoek maar liefst 10 pijlers voor effectieve pensioencommunicatie, waarvan ze er in deze sessie vier uitlichtten:

- Pensioen is emotie en communicatie moet deelnemers gaan raken. Er gebeurt veel op een onbewust niveau. Wat mensen willen weten: Wanneer? Hoeveel? Is het voldoende om van een onbekommerde oude dag te genieten?

- One size does not fit all. Kennis, houding en gedrag verschilt per leeftijd. Jonger dan 45 jaar is geïnteresseerd in het bedrag waar ze naartoe werken; zijn ze op de goede weg? 45-plussers willen weten ‘wat betekenen ontwikkeling voor mij?’ Wat heb ik opgebouwd, kan ik eerder stoppen met werken en wat betekent dat voor mijn levensstandaard?

- Simplicity is key: zorg voor goede balans tussen inhoud en eenvoud. Toon informatie gelaagd. Maak het supereenvoudig zonder kinderachtig te worden. Gebruik kleuren die de boodschap onderbouwen. Bied een totaaloverzicht, bied gemak en zo min mogelijk gedoe.

- Maak het aantrekkelijk, toegankelijk en leuk. Bijvoorbeeld met felicitatiemails (‘nog zoveel maanden tot uw pensioen’). Of zet pensioen af tegen een hypotheek of sparen. En… gebruik niet alleen foto’s van genietende pensionado’s

Download hier de slides van deze sessie

4. Mijnpensioenoverzicht.nl in een nieuw jasje: de gebruiker centraal

Doris de Jager (Digital Agency Mirabeau) en Kim Liefhebber (Digital Agency Mirabeau) laten zien hoe de veel gebruikte website mijnpensioenoverzicht.nl (MPO) grondig is vernieuwd. Hier ging grondig gebruikersonderzoek aan vooraf. Dat leverde belangrijke verbeterpunten op. Een gebruikerstest levert direct inzichten op en is snel in te zetten, ook nu in Corona-tijd. Hoe werkt dat?

|

|

Het resultaat is een frisse, eigentijdse en overzichtelijke website, beamen de bezoekers van deze online sessie. Met stukjes maatwerk zoals taalinstellingen, leeftijdsspecifieke informatie en persoonlijk adresseren van gebruikers voor een nog betere online beleving.

Bekijk hier de slides van deze sessie

5. Waarom het wiel opnieuw uitvinden? Internationale inzichten over pensioencommunicatie

Wijzer in Geldzaken en de Universiteit Maastricht vertalen sinds vier jaar inzichten uit internationaal toponderzoek naar praktische implicaties voor pensioencommunicatie. Wereldwijd kunnen we zeer veel van elkaar leren, waarvan we slechts een deel met elkaar hebben kunnen bespreken:

|

|

- Nudging kan heel effectief zijn, maar werkt in sommige gevallen niet of zelfs contraproductief;

- We kunnen veel leren van internationaal onderzoek, maar moeten waken voor ‘over-generalisatie’: opgedane inzichten uit onderzoek kunnen niet altijd zonder meer gekopieerd en toegepast worden in andere situaties.

Download hier de slides van deze presentatie

De Universiteit van Maastricht en Wijzer in Geldzaken hebben hun jarenlange onderzoek vertaald in snel leesbare publicaties, die u hier kunt vinden.

Zie ook de website van Thomas Post.